神经介入市场洞察系列1:神通之后,再无神介

本文转自公众号:医休神介说、医休器械(yixiuqixie.com)

神经介入市场洞察:神通之后,再无神介

大家好,我是医休哥,前几天就计划写这篇稿子,发现大家都很关注,于是花了点时间认真地整理了一下思路,今天正式呈现给各位小伙伴。

先问大家几个问题:

1-为什么神经介入各家营收在不断增长,整个市场却大呼越来越难呢?

2-为什么企业拿证越来越多,而公司股价却萎靡不振,甚至继续下跌呢?

3-为什么器械出海喊了好几年,却始终雷声大雨点小呢?

带上这些问题,我们一起来深度思考神经介入这个赛道的是与非。

神经介入赛道现状

这几天,几家上市公司的财报陆续发布,简单做了个整理供大家参考:

·微创脑科学

2024年7月,微创脑科学发布正面盈利预告,预期2024年上半年收入约为4亿元~4.1亿元,同比增长约34%~37%;实现净利润约为1.3亿元~1.5亿元,同比增长约124%~158%。具体的财报数据还得等几天。

2023年,公司实现销售收入人民币665.6百万元,同比增长21.6%,实现非经调整净溢利达人民币195.4百万元,同比增长49.5%。

注:2023年毛利64.4%,2022年上半年毛利率为68.7%

·通桥医疗

8月20日,归创通桥发布2024年中期业绩公告。2024年上半年,公司营业收入达到3.66亿元,同比增幅59.0%;同期实现净利润0.69亿元。1-6月,公司神经血管介入业务收入2.44亿元,同比增长46.7%;

注:2024年上半年毛利率71.4%,去年同期为74.2%,2022年公司毛利率为75.6%;

·沛嘉-加奇

8月23日,沛嘉医疗中期业绩报告。报告期内,公司实现营业收入3.0亿元,同比增长33.9%。

神经介入业务收入1.7亿元,同比增长45.9%。其中,各业务线收入贡献均衡,出血、缺血及通路分别贡献32.3%、34.4%及33.2%的分部收入(2023H1:27.3%、39.1%及33.1%)。分部经调整毛利润同比增长38.8%至1.2亿元。分部毛利率为69.1%。

注:2022年神经介入产品毛利率为70.8%

·某龙头

2024年上半年财报,无

2023年,公司实现收益2.32亿元,同比增长26.9%;实现毛利1.64亿元,

注:2023年毛利70.5%,2022年毛利67.9%

·惠泰-瑞康通

瑞康通2024年上半年销售6,268.61万元,同比增长37.3%,净利润1,427.62万元,2023年全年销售9,154.61万元,净利润-980.03万元,2023年上半年4,567.29,净利润-436.99万元。

毛利率数据:无

以上几家可以看出,成规模的神经介入赛道企业中,通桥和加奇增长最好,分别为46.7%和45.9%,其他应该都低于40%了,尤其是赛诺医疗,赛诺神经介入板块2024上半年收入为9070万元,较上年同期增加242万元,同比增长仅2.74%。

再看毛利率,各家都维持在70%左右,微创脑科学略低,通桥最高。而且近三年毛利率并没有显著的变化,什么意思?小编之前推文有提过:集采对企业的毛利下降的影响有限。所以不要一边集采中标数钱,一边又哭诉不挣钱。

集采的产品,企业想提高毛利的方法很多,小编先简单写几个,抛砖引玉:

1-向下游压低经销商空间,介入耗材一般出厂价为挂网价的3折上下,集采后,这个比例变成了5折左右,同时,集采产品意味着公司后续的市场推广费用会大幅减少,营销费用会剩下一大笔。

2-向上游要优惠,集采中标后,企业可以向上“带量采购”,而且上游供应商报价一般都是阶梯报价,采购数量越多,单价越便宜。

3-优化产品,通过“产品升级”,将一些原材料国产化,或者优化,可以进一步降低产品的生产成本,当然在生产环节还有一些可以优化掉的成本。

这些信息给其他企业带来哪些思考?

1-积极参加集采,一是一定有钱挣,二是企业有了“稳定的”现金流。后者的价值甚至大于前者。

2-持续的高速增长是黑神话,在神经介入赛道已经破灭了,后面能有20~30%的增长,就很不错了,而且这个比例的增长也不会维持太多年。对后面的小企业来说,想好定位,野蛮生长才是王道。定位是什么?别老想着上市,别老想着成为龙头,机会越来越小,做个小而美不丢人,整天满嘴跑火车才丢人。野蛮生长是什么?不能做个影响市场格局的企业,至少可以在局部市场做个搅局的企业,不刷点存在感,后面可以真的就可有可无了。

3-上面那几家公司,除了微创神通,都才勉强盈利(或叫账面盈利),其他小企业如果账上资金不足,建议悠着点扩张,不然步子迈大了,不是仅仅是扯蛋的事情,还容易丢了性命。

4-聚焦。越是竞争激烈,越需要聚焦。资源聚焦,人员聚焦,市场聚焦,最重要的是注意力聚焦,胡思乱想可解决不了任何问题,专注搞钱才是王道。

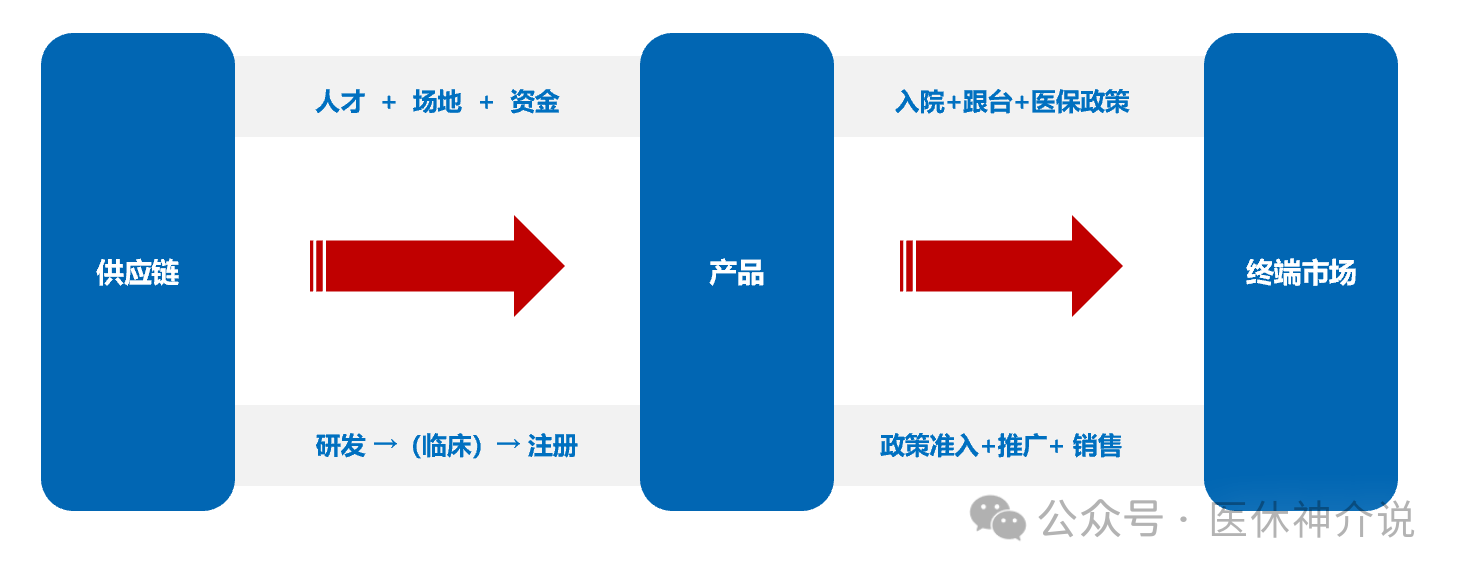

神经介入领域,还会有哪些新产品?

一个公司在做产品线布局的时候,一般有两种选择:一种是做技术平台,然后把技术平移到其他细分市场,比如专门做球囊的企业,把冠脉、外周、神经介入甚至是自然腔道的球囊都做一遍,因为球囊的底层技术一样,甚至可以给冲击波球囊和超声RDN企业做球囊的供应商。

当然上游专门做球囊的OEM/CDMO企业也不少,专业的设备和工艺摸索也做了多年积累,这里就不赘述了。

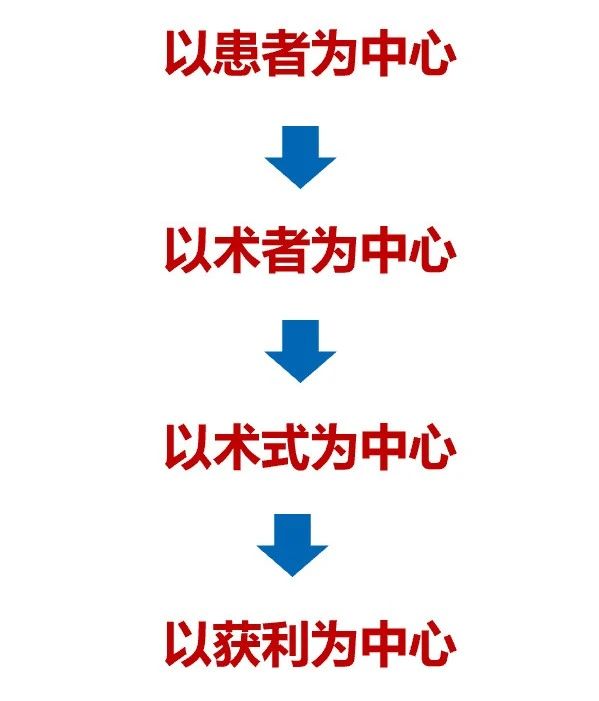

另外一种是做疾病解决方案,在某细分疾病上,做全套的产品,来解决这种疾病,一般称之为“以患者为中心”的临床解决方案,或者是发现和满足临床未被满足的临床需求,但企业决定是否做某款产品实际情况却是“以获利为中心”。

企业立项之前,一般要做市场调研,除了技术可行性层面的内容,最核心的市场调研:市场空间大不大?价格空间好不好?生产成本高不高?竞争对手多不多?这些问题的答案,真正影响甚至决定了企业是否要开发某款产品。

从这个角度看,“经桡神经介入”压根就不是什么“创新”,也不可能成为神经介入赛道内卷的“救命稻草”。

因为他只是在术式的穿刺入路方面做了一些器械改变,只是适合一部分人群,关键的是,没有哪个医生会傻到只学一种入路技术,更为关键的是,经桡器械,基本没有任何的技术壁垒,A企业能做,意味着全行业都能做。

如果哪天有人发现术者光着膀子手术能减少手术时间,难道还需要一家专门做介入医生肚兜的企业出现吗?

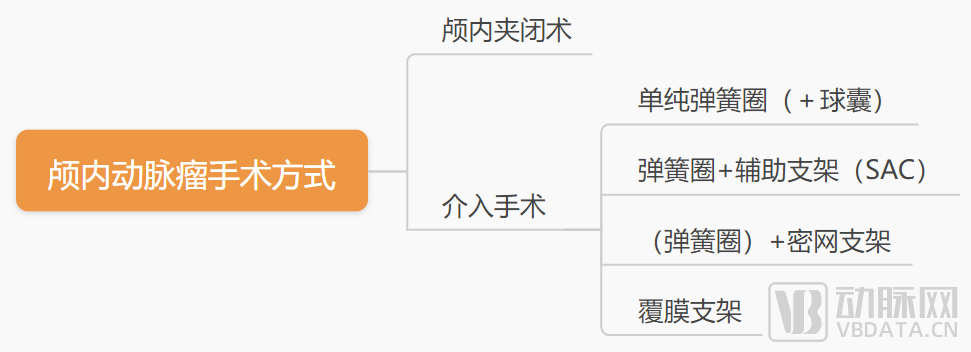

神经介入领域,还会有哪些新产品?

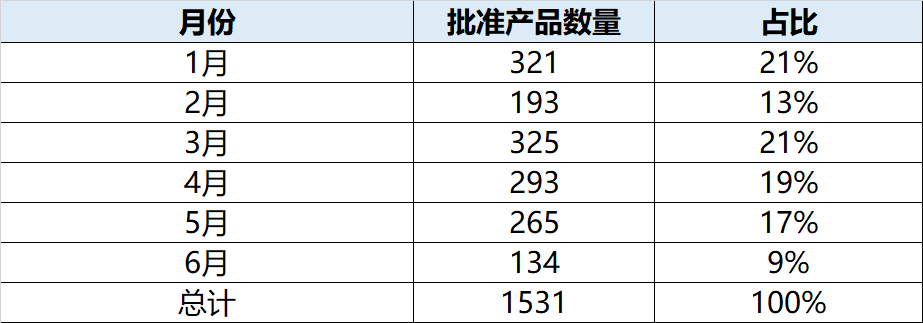

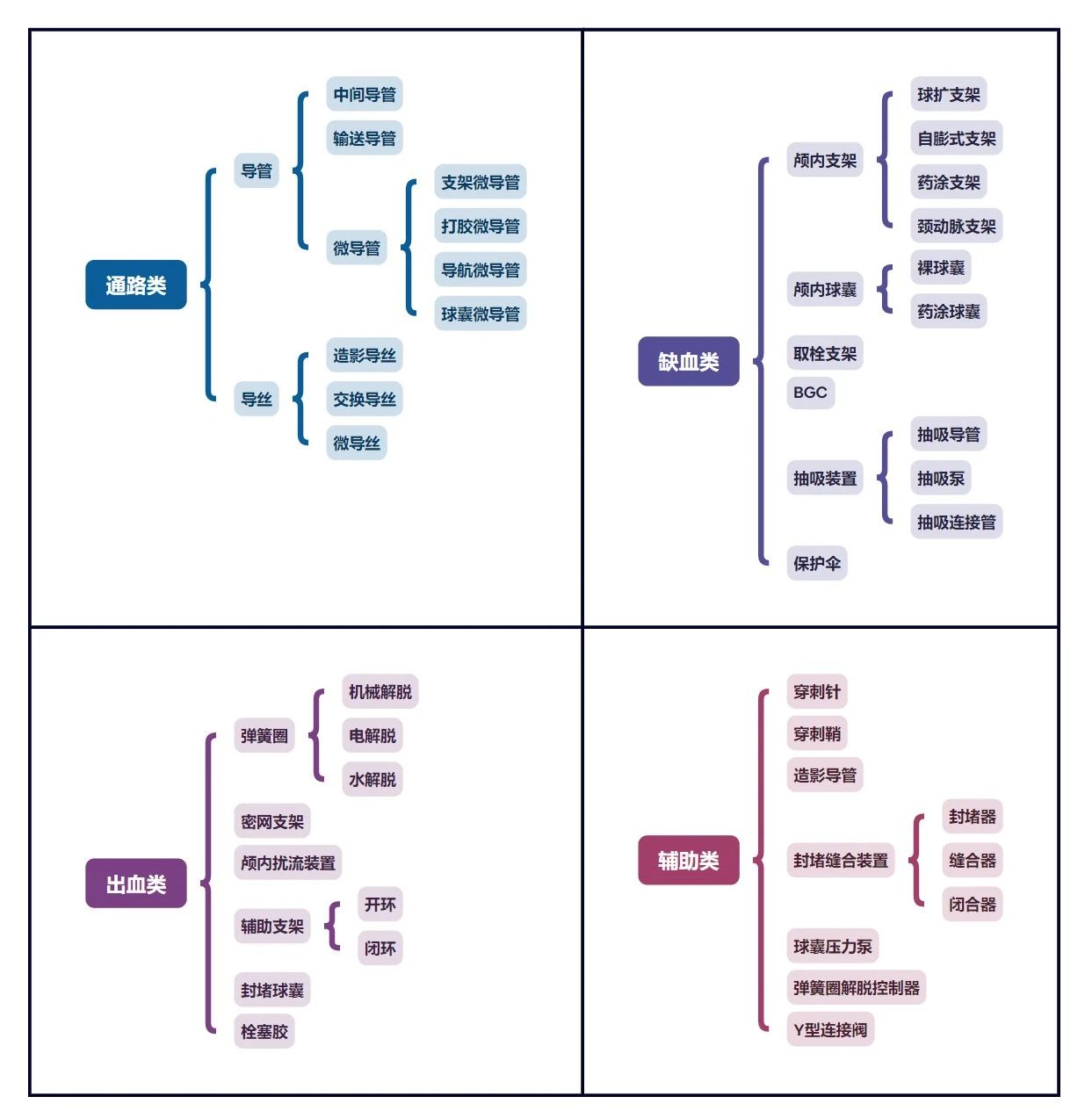

从下面表格可以看出,神经介入领域,大部分的产品都是无源类的耗材,真正能让企业创新的地方很少,所以你可能会说国产器械没什么新产品,都是抄外资品牌的东西,这是现状,也是符合规律的。

那,神经介入赛道就不会有新产品了么?当然不会。

小编罗列了神经介入目前已经上市的相关器械,可以看到,几十家企业做的产品基本没有超越这个图表里的内容,所以要想做出一个完完全全“新”的产品,没可能也没必要。企业只需要根据临床反馈和市场调研,找到一些机会点(成本优势、利润可观、临床痛点)就可以做出一些产品优化和改进,也是有一定商业价值的。

现在进入神经介入,还有机会吗?

这个问题,经常有人问我,但这不是个好问题。

首先你需要明白一点,任何时候,任何赛道都有机会。只是机会大小而已,而且就算有机会,你也不一定能抓住。所谓看清趋势,看到拐点的价值,是你能做些什么,否则你知道越多越痛苦。

你应该问自己另外问题:想要在这个细分领域获得竞争优势。为什么是你?为什么一定是你?这个问题的答案有利于你降温,然后有利于你更理性地思考。

更为重要的一个事实是:当下的神经介入赛道,活下来才有机会。3~5年就能催生一家上市公司的可能性未来几乎为零。

国内医疗领域的投资人也在慢慢成长和成熟,成熟的标志之一就是开始更加实际和理性,看一个项目会考虑,行业的利润率、市场增长率以及行业门槛,相比其他赛道而言,神经介入赛道这几个关键点都还在(意味着还是有投资机会)。不过想要一口吃成胖子,几乎不可能。

真的想进?给你几个建议:

1-需求整合。可以去研究一下冠脉介入赛道,你会发现除了传统的介入器械公司,还有一些伴生的企业,可能不大,也可能没上市,但是活得还不错。

我们还是推荐大家回归临床,去好好分析一下神经介入未来的技术发展和基本管理理念发展,而不仅仅是找几个专家吹牛,吃饭,KTV。

2-差异化的本质是时间优势,而时间优势又会被成本效率打败,很多人希望通过小品类产品的差异化站稳脚跟,但你需要测算出能让企业活下来的盈亏平衡点,否则小而美就是笑话。我们更建议早期低成本运营,然后拿出更多的资源和未来利润吸引产业链人才,很多时候自己想赢不一定能赢,大家都想你赢,你才很容易成功。

3-最后一个有点冒险。现在进来不管你是从免临床的产品开始做还是从创新器械开始做,最终都面临一个问题,市场准入机会越来越少。

怎么办?

布局5年后的神经介入市场,看看这几年一些发展迅猛的器械公司,扎实的专利布局和技术储备,充足的资金保障和人才储备。想颠覆现阶段的神经介入格局,很难,也容易得不偿失,但想颠覆未来的市场格局还是有很多机会的。不过这个模式需要大把的资金支撑。

坚守or转型?

那对于已经在这个赛道饱受煎熬的企业来说,是继续坚守还是选择转型呢?

我的答案是:老板请随意。

当然你必须想清楚的是,你的初衷是什么?

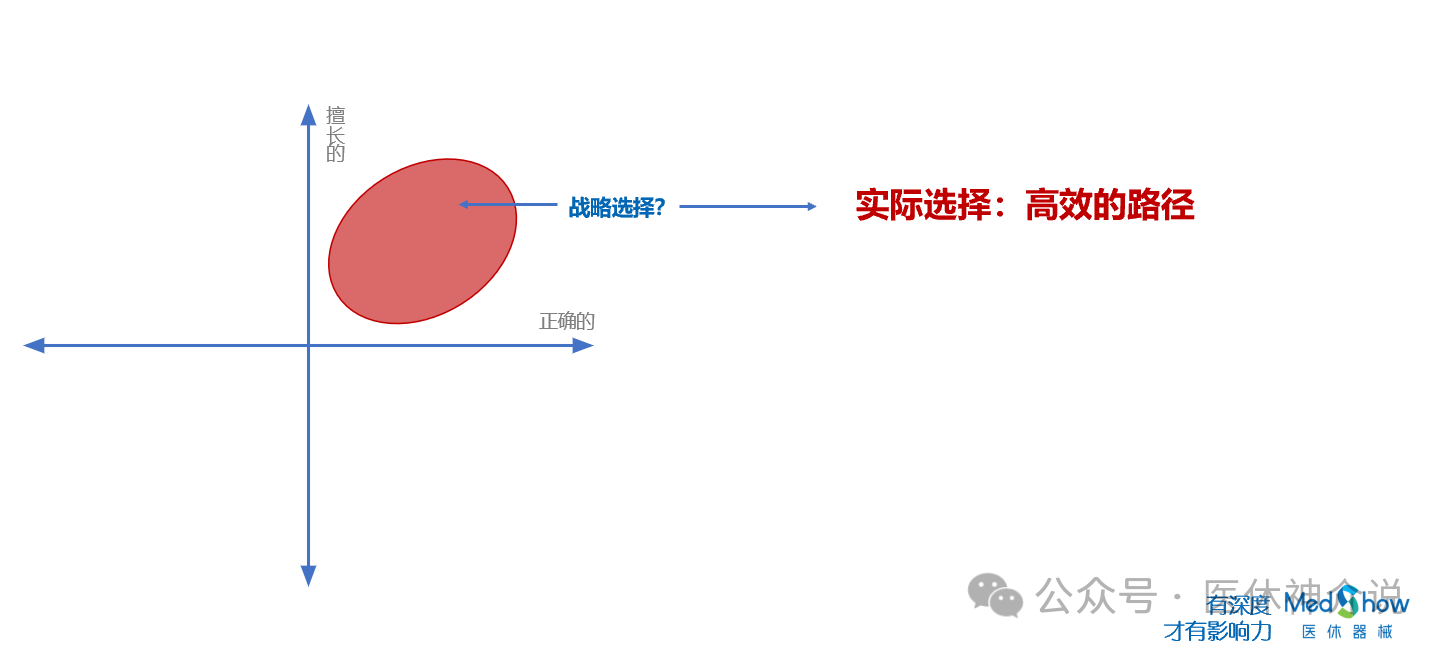

坚守还是转型,要看你和你公司的战略选择:一些人选择自己“擅长的”,一些选择自己认为“正确的”,大家都希望选择正确且擅长的方向,认为正确且擅长的区域才是正确的战略选择。

但我想告诉大家的是:生存面前,战略是屁!

如果你糟糕的现状是因为前面的选择导致的,你如何确定后续的选择是正确的?

如果你糟糕的现状是因为外部环境巨变导致的,你如何确定有时间应对这样的变化?

纵观神经介入赛道,市场环境恶化的可能原因有如下几个:

1-市场竞争加剧→准入难度加大,注册证不值钱;

2-集采导致市场不确定性增加→波动性增加,小企业禁不起折腾;

3-没想象的那么“高端”,没什么门槛→前面的估值给高了;

4-退出政策收紧,一二级市场萎靡→投资者更加谨慎;

但更为底层的原因,主要是技术进展、销售渠道、神经介入医生的成长周期、脑血管患者的增长和分布、手术的长期预后和器械不良反应等等,当然最让大家影响深刻的还是医保政策的持续性影响,让原本坚定的内心,时常出现一阵阵恍惚和眩晕。

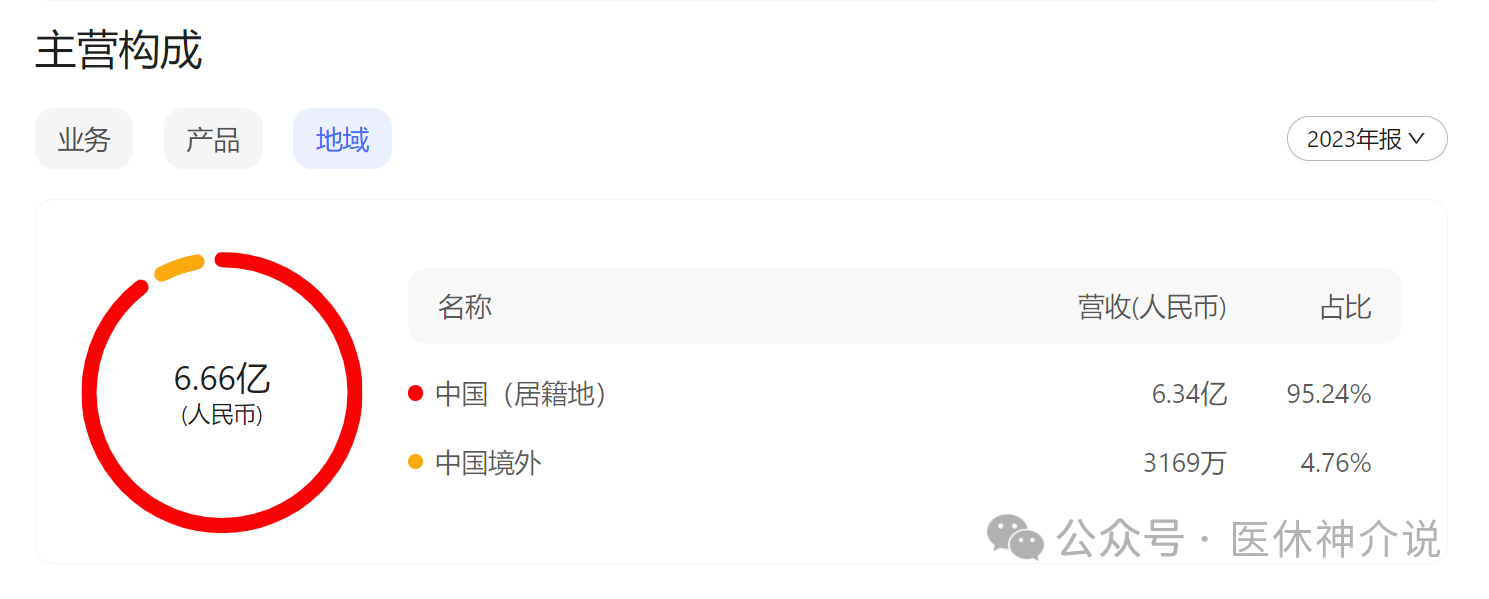

说到转型,除了扩产线、做整合就是器械出海了,而且前几天心脉支架降价事件后,相信更多的国内器械公司会选择出海,但说的容易做到难。看看微创神通:

微创神通2023年营收6.66亿,海外营收仅有3100多万,占比不到5%,就算今年增长100%。占比仍不足10%,而我们并不知道微创神通在出海上面做了多数布局,花了多数钱。

简单一句总结就是:想出海可以,但是很多企业也只能想想。所以更多企业转型的实际选择可能并不会按照模型分析选择正确且擅长的区域,而是会选择适合自己的高效路径。

简单一句总结就是:想出海可以,但是很多企业也只能想想。所以更多企业转型的实际选择可能并不会按照模型分析选择正确且擅长的区域,而是会选择适合自己的高效路径。

近期逛了两个医疗展会,一个是CMC-China,一个是Medical Fair China(医疗器械创新展),尤其是在CMC-China上,满眼望去都是大写的CDMO

Medical Fair China展会现场也有2家下游的企业参展,具体名字就不说了。直接给我我的问题:为何有如此多的企业做CDMO的业务?

以CDMO起家的就不说了,关键是很多下游企业“转型”做CDMO,更准确地说是拓展CDMO的业务。

继续追问:为什么要拓展CDMO业务,这样的企业是什么类型的?

现阶段,拓展CDMO业务的企业,多数都是吃不饱的企业(短期无法实现盈亏平衡),希望通过CDMO业务快速补充一部分营收度过难关。

这里就出现了一个悖论:市场做的不好的企业给其他企业做CDMO,那人家看上的是你的经验还是成本优势呢?

自己都卖的不好,产品经验不能说没有,但是也有限。CDMO有成本效应,但你此时的零时抱佛脚,只能费工又费力。

CDMO是医疗器械产业链发展成熟的标志之一,但CDMO的业务不太会救下太多转型的企业(个别可能会成功),CDMO业务只解决了产品供应端,并不能解决当下市场规模扩大不足以满足众多企业营收增长不足的问题。

尾

看到这里的小伙伴,可以知道,这不是一篇夸微创神通的帖子,也不是怼某些企业的帖子。

小编希望通过这篇帖子给大家带来一些思考:神经介入市场未来到底会如何发展,现在的你不管是焦虑还是焦躁不安,都应该好好想想:

我有预想过神经介入赛道目前的现状吗?如果无法应对,我要如何取舍呢?我是否还要继续坚守做一家专注于神经介入赛道的企业?

未完,待续......

本文2024-09-02 11:21:01发表“医休观点”栏目。

本文链接:https://www.yixiuqixie.com/article/339.html

阅读排行

- 手慢无!10款已上市密网支架·最全参数对比

- 湖北康复项目与医保支付目录

- 新源脑科学完成数千万元Pre-A轮融资,加速脑功能监测与神经调控产品落地

- 合珀生物完成数百万元天使轮融资,加速3D器官模型研发,助力革新药物研发进程

- 国家药监局关于暂停进口、经营和使用韩国杰希思医疗公司Nd:YAG激光治疗仪的公告

- 加速注射笔产能布局,英捷信医疗顺利完成数千万元A轮融资

- 健适医疗完成2500万美元战略融资,进一步增强企业产品研发能力和发展运营模式

- 靠大单品融资超13亿元,这家关节植入物制造商16年只做一个产品

- IVD新品:万孚、万泰、达安基因、东方生物、雅培等

- 基于运动想象范式,搭建独特算法,韶脑科技有望将脑卒中康复周期缩短1/3