神经介入市场洞察系列2——光怪陆离的大脑

本文转自公众号:医休神介说、医休器械(yixiuqixie.com)

大家好,我是医休哥,这是神经介入市场洞察的第二篇《光怪陆离的大脑》,为了方便大家阅读,先把小标题做个罗列,这一篇会谈3个方面的话题:

话题1:神经介入创新器械盘点,教你分辨创新和“伪创新”

话题2:出血市场VS缺血市场,小孩子才做选择,成年人既要,又要,还要…

话题3:经销商转型?反腐之后“接着奏乐,接着舞”?

由于篇幅限制,话题4~6放在第三篇讲吧,大家再等等...

话题4:创新转化,一群三心二意的医生和一群醉翁之意不在酒的混子,在妄想改变世界。

话题5:神经介入国产替代之迷思,到底替代了多少?

话题6:器械出海or合作取暖?

1-神经介入创新器械盘点,教你分辨创新和“伪创新”

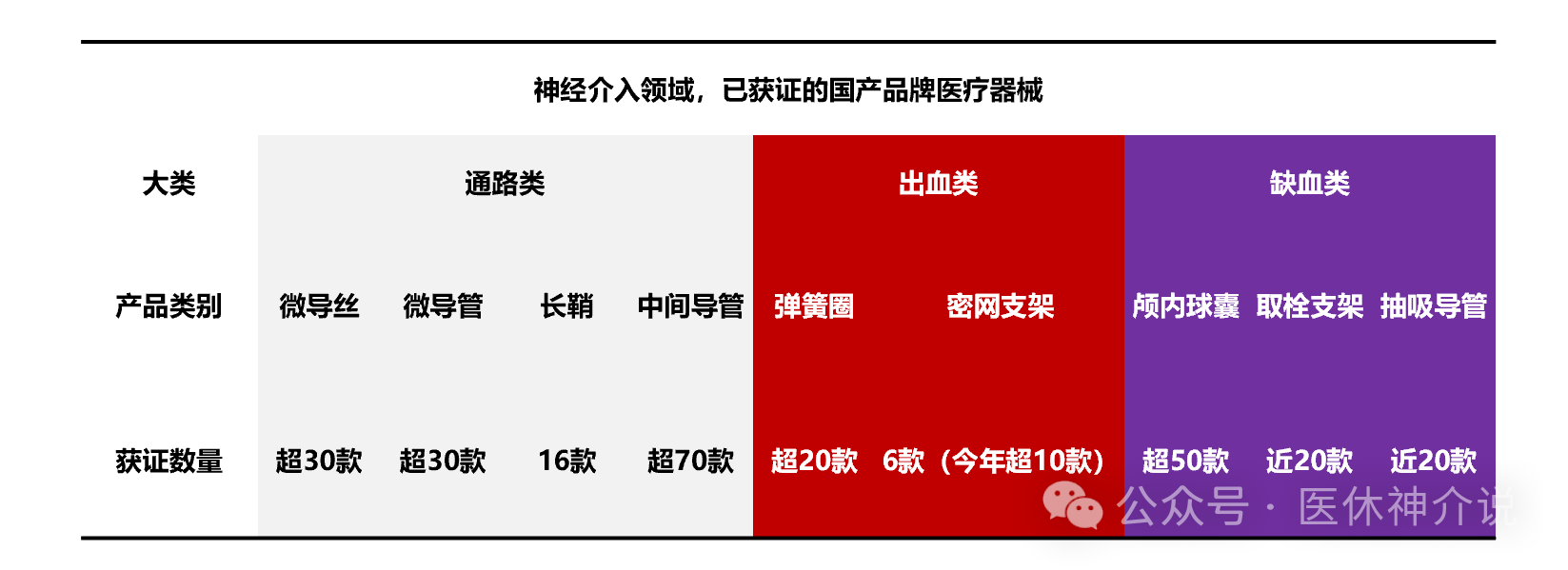

截至2024年8月底,国家药监局一共批准了292款创新器械,神经介入领域国产品牌勉强凑了10款,见下表:

先问问大家,什么是创新器械?先看看官方的答案:创新医疗器械需要满足下面三个条件:

一是申请人通过其主导的技术创新活动,在中国依法拥有产品核心技术发明专利权,或者依法通过受让取得在中国发明专利权获取使用权。创新医疗器械特别审查申请时间,距专利授权公告日不超过五年,或者核心技术发明专利的申请,已由国务院专利行政部门公开,并由国家知识产权局专利检索咨询中心出具检索报告,报告载明产品核心技术方案具备新颖性和创造性。

二是申请人已完成产品的前期研究,并具有基本定型,产品研究过程真实和受控,研究数据具有完整和可溯源。

三是产品主要工作原理或者作用机理为国内首创,产品性能或者安全性与同类产品比较有根本性改进,技术上处于国际领先水平,且具有显著的临床应用价值。

看不太懂:简单翻译一下就是:“创新器械”是个范围,不是一条非此即彼的线。

国家局给创新器械的定义更多是从技术角度划分的,而且定义相当模糊,大家看完上面神经介入领域的创新器械,不知道是什么感受。

小编的感觉是:觉得哪里有问题,但又说不出来。

为什么这么说?

比如很多号称“全国首个”、“全球首创”的神经介入器械并没有出现在创新器械目录中,是器械的创新性不够,还是目录的条目有限,无法容纳太多?

比如,北京万思医疗旗下的血管介入手术机器人产品——“脑血管介入手术辅助操作系统”适应症为全脑动脉造影手术。这是中国首个获得NMPA批准上市的血管介入手术机器人,也是全球首个获批上市的脑血管介入手术机器人。

但这个不是创新器械(这是句不带情绪的陈述句)。

·那到底什么算是创新?先看个案例。

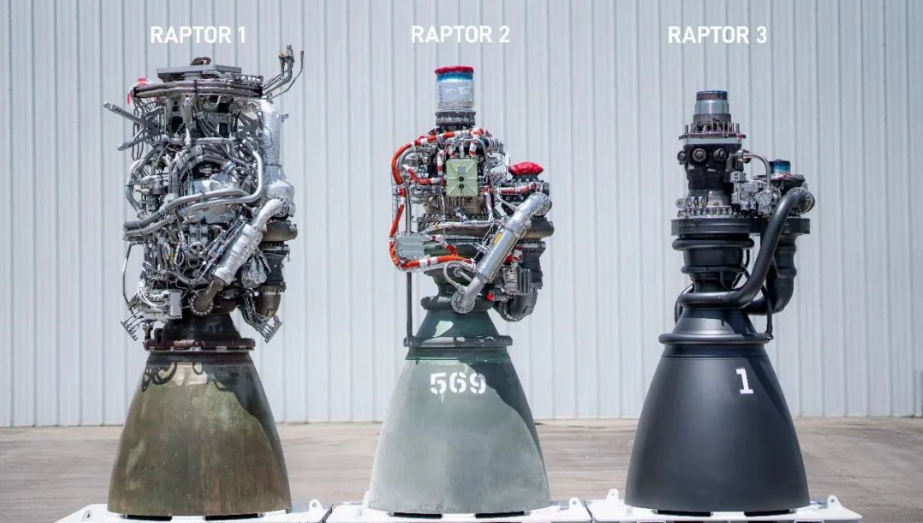

下面是SpaceX所使用的猛禽系列发动机:

一、猛禽一代:

1、推力:185吨

2、比冲:350秒3、质量:2080公斤4、发动机加车侧附件及五金件质量:3630公斤

二、猛禽二代:

1、推力:230吨

2、比冲:347秒

3、质量:1630公斤

4、发动机加车侧附件及五金件质量:2875公斤

三、猛禽三代:

1、推力:280吨2、比冲:350秒3、质量:1525公斤4、发动机加车侧附件及五金件质量:1720公斤

其实从三代发动机的外观上一眼就能看出其中的差别,一代猛禽外部都是密密麻麻的各种管线,到了第三代这些管线几乎就是消失不见了,而这样的改变造成的结果就是:猛禽三代发动机在重量比一代减少了555公斤,并且由于已经无需在火箭上加装发动机隔热罩,因此整体减少的重量高达1910公斤!以超重助推器33个火箭发动机来计算,仅仅在重量上就能减少63030公斤!

更重要的是,单台发动机推力也从185吨大幅上升至280吨,超重助推器33台发动机增加的推力就高达3135吨!SpaceX仅仅是通过对发动机的升级迭代,由此给星舰增加的整体性能数据就几乎等同于增加了一艘土星5号火箭的性能,这样的提升可谓是跨越式的。

最最重要的是,猛禽发动机单台的成本从一代的200万美元到二代的100万美元,到了3代,成本更是降到了20万美元!

所以什么是创新?创新不应该只是首个**或者首创**,真正的创新应该在成本下降或性能提升两个方向的极致追求,追求什么?追求让最终的用户收益。医疗行业的创新应该追求的是让患者获益:要么大幅降低了整体治疗费用,要么大幅提升了预后和术后安全性。其他都算伪创新,或者是没有意义的创新,如果你不相信,再过5~10年,你回头再看现在的创新器械,相信会有不一样的答案。

还有其他视角吗?有,企业视角。

企业为何要拿创新器械?一是可以增加品牌价值,二是在市场准入和后续的产品集采中获得有利条件,当然在实际操作中,地方政府对取得创新器械的企业还会有额外的补贴,银行也喜欢给这样的企业贷款,当然,投资机构也更青睐类似的企业。

这个可能才是企业要搞创新器械的根本想法:获利。

但真实的市场情况呢?很多创新器械的市场销售并不好,不少是有名无实,并没有太多的差异化价值。

而且就算产品在当时有创新意义,但在后续竞争产品的快速迭代研发中,创新差异基本会被迅速抹平,市场价值也会断崖式下跌。

尼科取栓支架在当年的神经介入赛道,可谓是红极一时,后来被健适花了几个亿收购,之后便在众多国产取栓支架获证的欢喜声中籍籍无闻。是健适的销售团队不够努力吗?是市场变化太快了。

拉长看一个领域的发展,很多产品除了作为里程碑标志外,似乎并没有太多的商业价值了。很多创新产品,也会随着时间的推移,烟消云散,毫无痕迹。

2-出血市场VS缺血市场,小孩子才做选择,成年人既要,又要,还要…

总有人喜欢收集各种手术量的数据,可惜,目前并没有完全精准的数字供参考。

第三方咨询公司预测数据?扯淡的居多。

自己收集?似乎很难。

付费收集,似乎很贵。

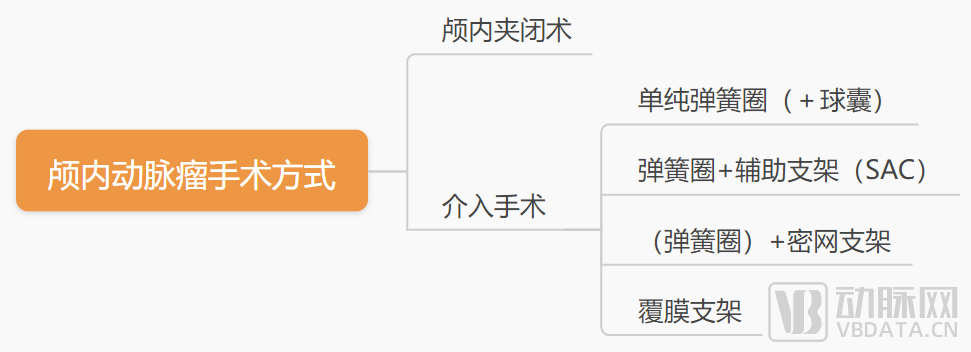

这个板块的话题是神经介入出血市场和缺血市场,这两个市场有什么差异?

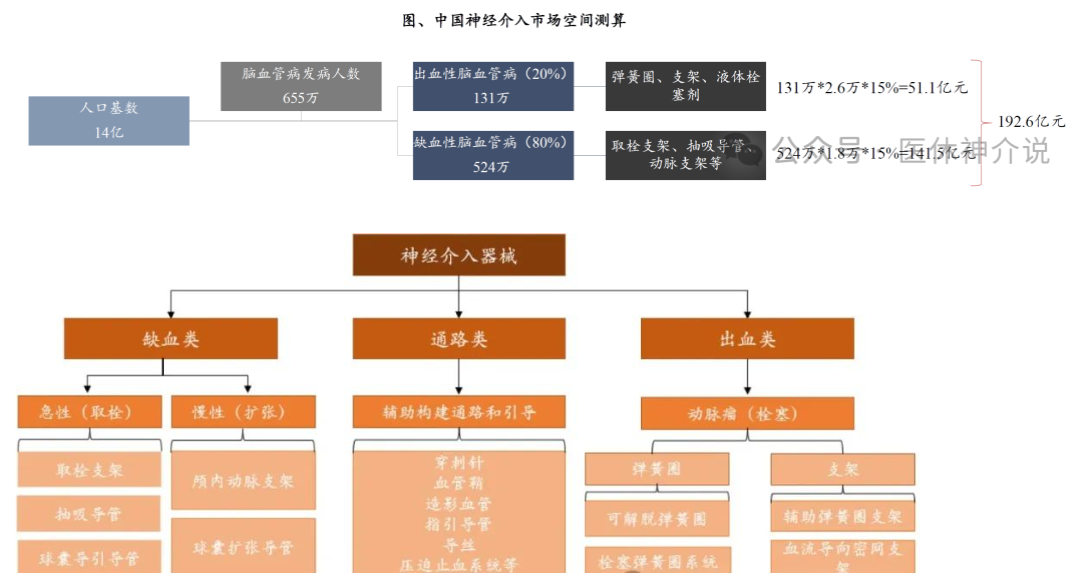

截两张专业研报的图,类似的大家能在网上找到很多:

如果你没有做个神经介入市场,你大概率会按照这个思路和路径进行“战略选择”,和创始团队分析讨论要从哪几个产品开始布局。

然而实际情况是,缺血、出血、通路甚至是外周介入器械很多企业都会顺手做出来,为何逻辑分析和实际情况差距甚大?

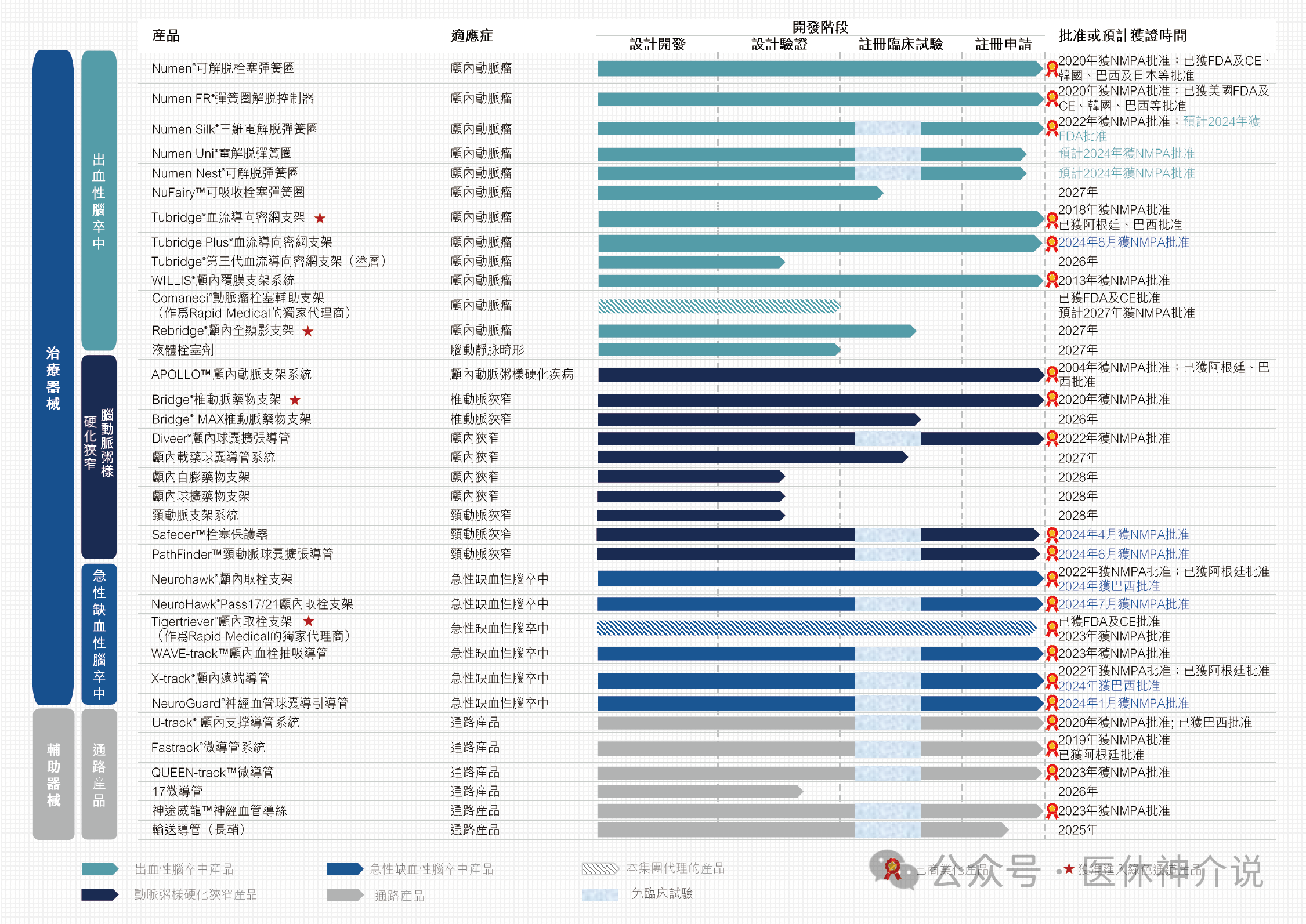

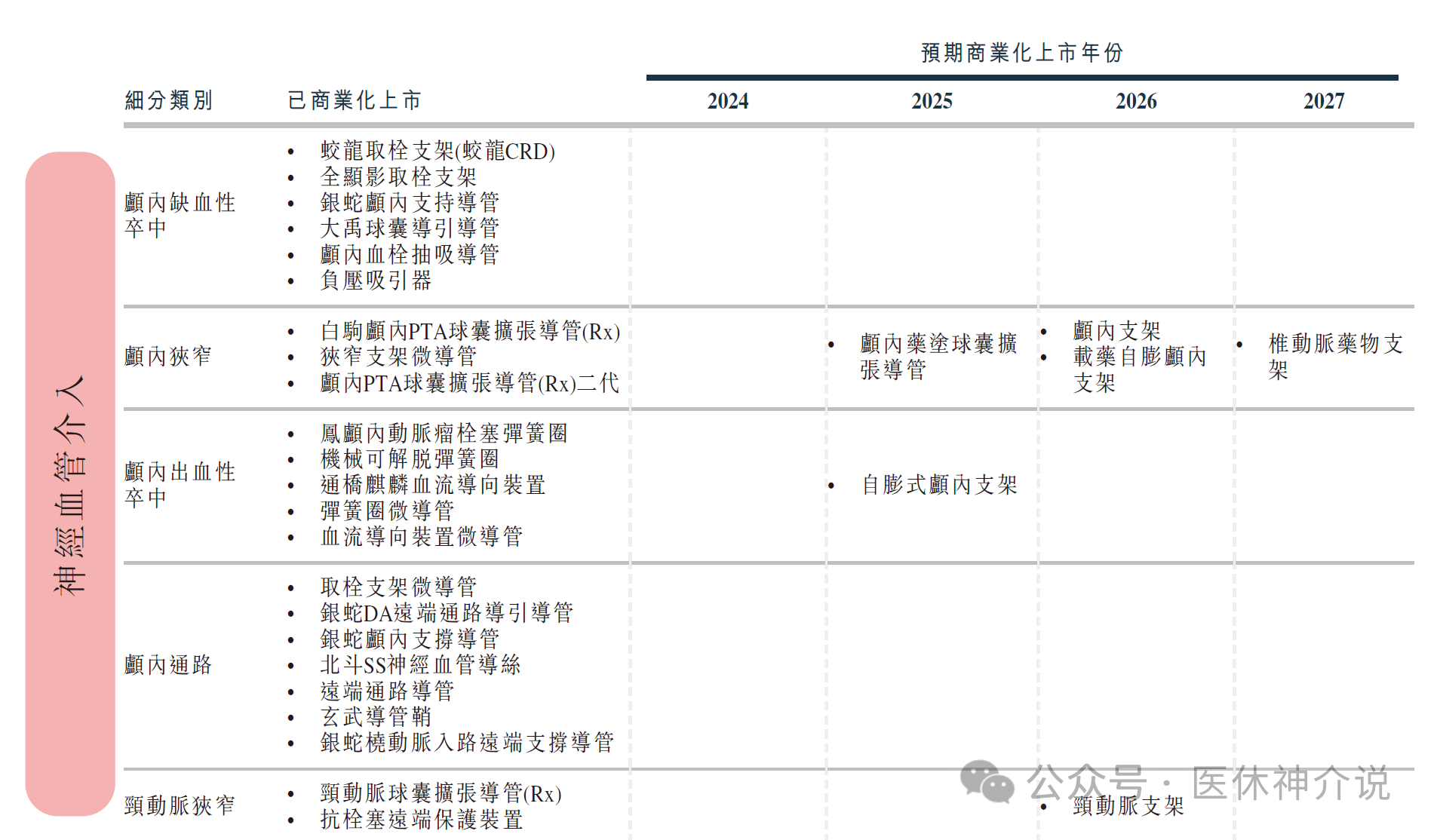

据各公司半年财报信息,我们节选了3家上市公司的神经介入产品线布局(有兴趣的自己可以数数)

1-微创神通产品布局:

2-沛嘉医疗神经介入产品线布局:

3-归创通桥神经介入产品线布局:

其他企业呢?有钱的话,肯定全部都想做。没钱怎么操作呢?

一般某企业早期产品立项,肯定不会做完一个再筹备另外一个,一般都是规划一个系列。以北京深瑞达的产品线布局为例子,深瑞达成立于2020年6月,目前一共拿了12张证,基本都是通路+缺血产品,2021年4张证,2022年2张证,2023年3张证,截至目前,2024年拿了3张证。

基本全是免临床的产品,今年准备,明年就可能拿证,而且有些产品已经降成二类的了,如微导丝,这样的取证布局可以在有限的资金下尽可能多地获证,而获证周期短还可以通过上市的产品反哺研发。

但很多企业实际操作中,效果参差不齐,因为除了时间和专利,基本没啥壁垒,大家都能研发(抄)。

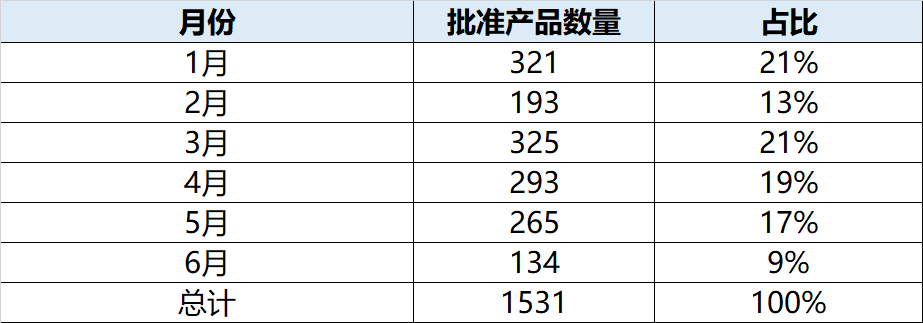

在产品的销售占比方面,小编在沛嘉医疗2024半年报上看到了不同产品的销售占比:

血管通路类产品收入5670W,增长46.2%,占神经介入业务的33.1%;

缺血类产品收入5880W,增长28.1%,占神经介入业务的34.4%;

出血类产品收入5510W,增长72.5%,占神经介入业务的32.3%;

微创神通2024半年报上不同产品的销售占比:

出血类产品收入22290W,增长7.7%,占神经介入业务的54.8%;

动脉硬化类产品收入12250W,增长119.5%,占神经介入业务的30.1%;

急性缺血类产品收入2830W,增长308.2%,占神经介入业务的6.9%;

通路类产品收入3320W,增长16.2%,占神经介入业务的8.2%;

简单做个推论:

各家产品布局不同,进而销售贡献和增长也不尽相同,缺血和出血产品似乎没有特别明显的“优势差异”。

除了销售占比,微创神通还特别提到了他们的市场准入成绩:

微创神通一共94位销售人员,人均单产400W+,注意这是半年度的,要是按上年数据推测,微创神通销售人员的人均单产可以达到800W,人均收入可以自己算算,很丰厚哦。

微创神通一共有330家一级+二级经销商,2024年上半年新开发了300家(不是家次)医院。

在出血性类产品准入方面,2024年上半年新开发了240家医院,累计近1200家;

其中Tubridge®密网支架2024年上半年新开发了80家医院,累计覆盖1100家医院;WILLIS®覆膜支架新增30家医院,累计覆盖超770家医院;

在动脉粥样硬化狭窄治疗产品方面,Bridge®椎动脉药物支架2024年上半年,新增准入230家医院,累计覆盖1300家医院;APOLLO™支架系统新拓展120家医院,累计覆盖2300家医院;

在急性缺血性产品方面,2024年上半年,Neurohawk®取栓支架新增超150家医院,累计覆盖440家医院;

此外,X-track®远端导管新增超200家医院,累计覆盖约410家医院。2024年上半年,该产品使用量同比提升约800%。

获证只是表面功夫,医院准入才是王道。几年前获得一张注册证,企业估值就能提升几千万、上亿的时代已经过去,而且随着竞争者的加入,同类产品的注册证越来越多。留给企业试错的时间也越来越少了。

•市场现状:目光所及,皆有产品覆盖…

•市场真相:现有器械真的满足临床需求,解决临床痛点了吗?

•企业选择:解决“大”问题,还是解决“小”问题?

在一个头部企业疯狂奔跑,腰部企业疯狂内卷,尾部企业不断加入的赛道,企业老板真的应该停下来思考一下:到底要如何决策,如何选择?

神经介入,还没到最卷的时候。

3-经销商转型?反腐之后“接着奏乐,接着舞”

大家经常说,经销商要转型,要转型...

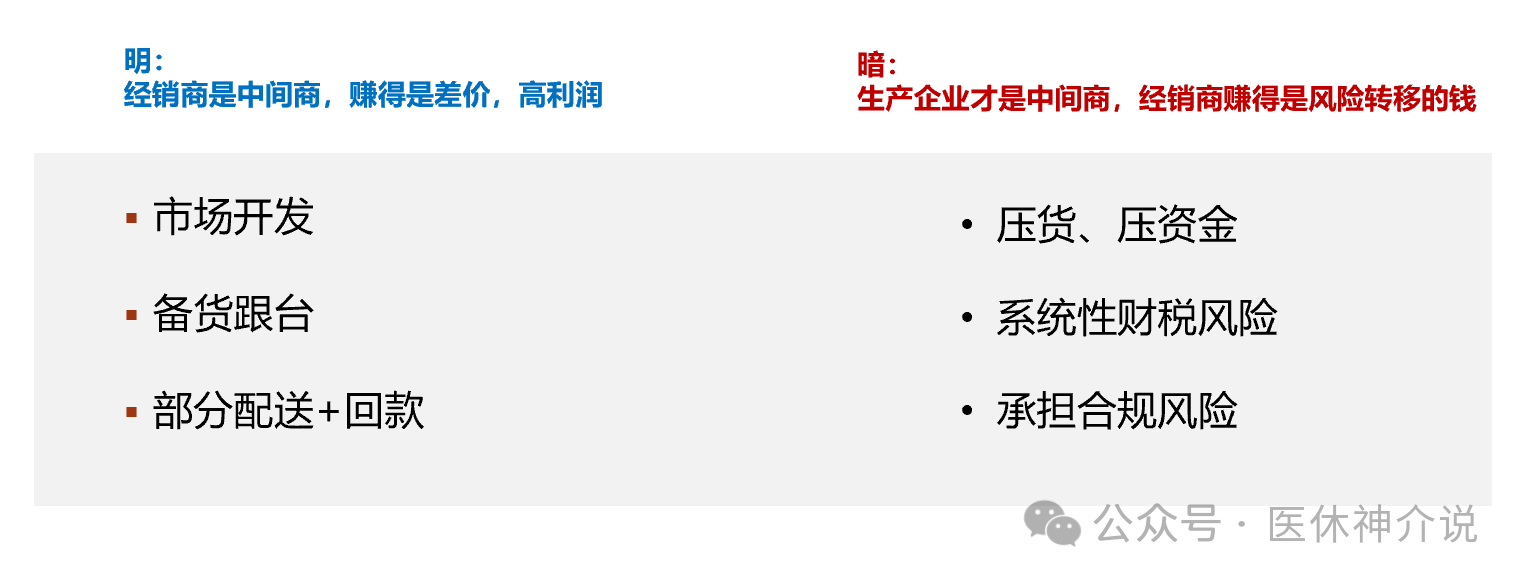

但,医疗器械经销商为什么要转型?或者说他们为什么要做器械经销商?你不搞清楚这些问题,就算回答了经销商要转型的各种原因,但他们仍然不为所动。

去年到今年的医疗反腐,全国各地的经销商或多或少的都受到了波及,要么业务受阻,要么被税务检查,要么被喊去谈话,还有一些吓得直接跑路的。各种耸人听闻的故事传遍大小微信群、KTV的包厢和半夜喝多了呕吐的垃圾桶里。

感觉现在很多经销商已经被逼到墙角了吧?然而实际情况却是,反腐之后“接着奏乐,接着舞”。不是他们不知道现在很困难,而是因为转型对器械经销商来说,更难。

我们先停下来想想都是哪些人在喊经销商转型的?

1-部分业务做的不好的经销商,基本都是自己问题。

2-想通过传递转型焦虑来挣经销商钱的公司,要么宣扬注册人制度的优越性,要么直接卖课。

3-还有一群人云亦云,看热闹的。

以上可以自行对号入座。

说经销商业务困难的,或多或少地会戳如下的痛点:

•业务增长压力,集采导致无产品可做;•日常琐事众多,时间被占用;•账面挣钱但现金流不足;•管理效率不足,利润率波动大;•财税合规问题众多,又怕又无力;•公司资源很难被传承;

都对,但是,大概率不能在一家经销商公司身上遇到上面所有的问题,凡是遇到难以破解的问题,就深入地思考一下事情的本质。

经销商的业务本质是什么?经销商的业务本质是解决医疗器械销售最后一公里的问题。

如果我说器械经销商会一直存在,很多人可能会不相信。但在先行的体系和政策背景下,器械经销商的角色或者说角色价值暂时无可替代。你可以一纸政策封杀经销商,但,你又需要找到类似的角色去干同样的活。

在医疗领域,医药代表、学术代表、医学信息沟通专员、销售代表指的是同一个岗位,干类似的活,收入也在同一水平。

那经销商就无法成功转型了吗?

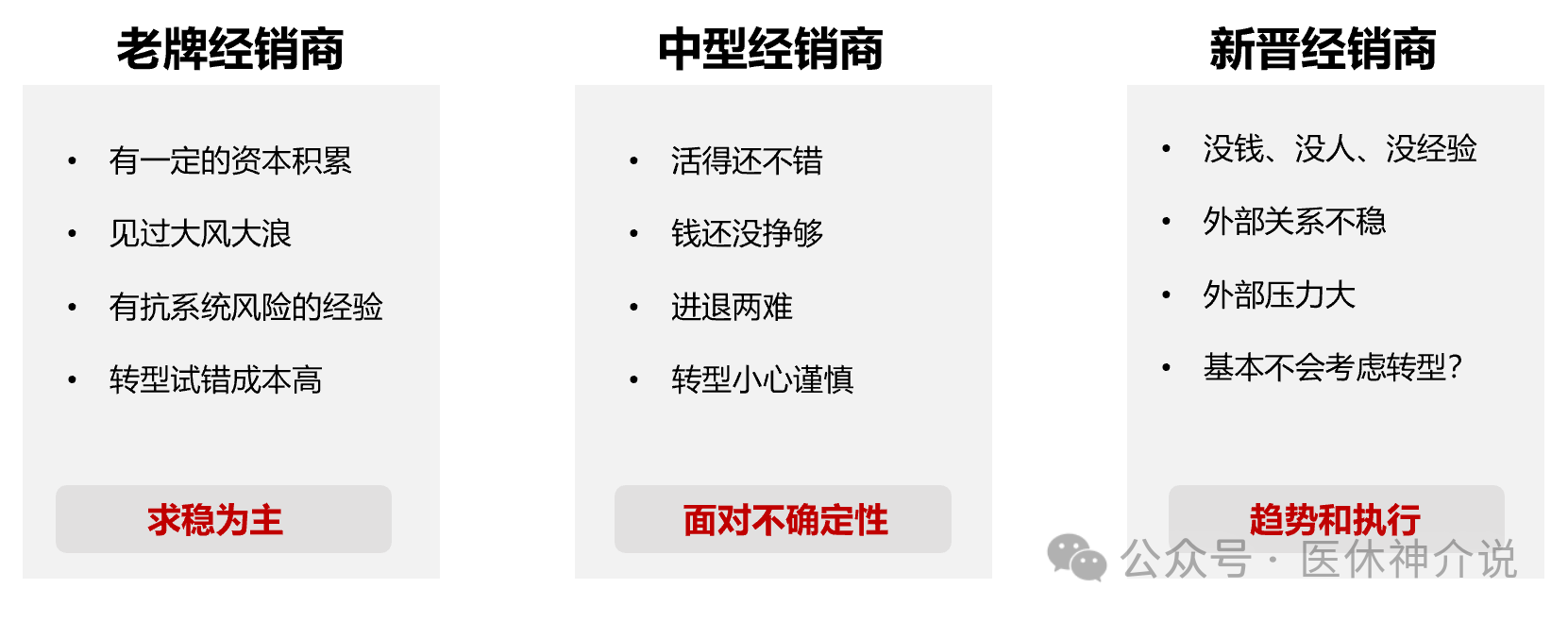

不是,上面我们说了要回答经销商如何转型,得先搞清楚,经销商为什么需要转型,下面是对不同类型经销商的转型原因的简要分析,你会发现,不同阶段,不同类型,甚至是不同背景的经销商。即使决定转型,遇到的问题和路径也是完全不同的。

这里不得不提“安全边界”的问题,我们把中小型的经销商看做个体(企业),而限制经销商转型困难的核心原因在于,个体的安全边界和组织(企业)的安全边界是不同的。

什么意思?

经销商转型不是船小好掉头的问题,而是转型会给经销商带来巨大的波动性,这种波动性对中小型经销商业务来说可能是致命的。

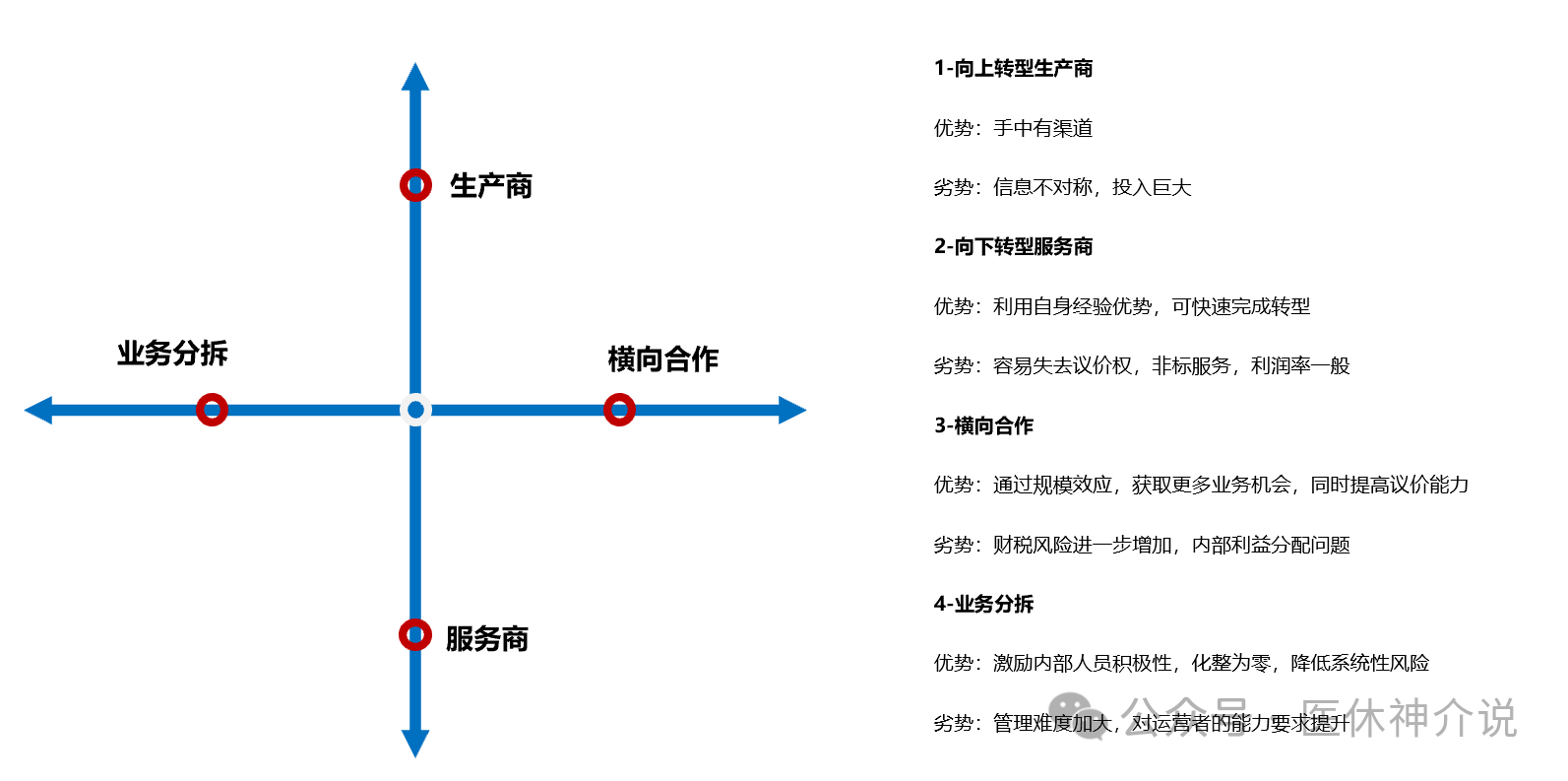

比如大名鼎鼎的注册人制度,多数情况下并不适合经销商,很多人只告诉你30万能拿张注册证,但是他们不会告诉,为了维持这张证,你每年可能要额外投入100万。反正人家也没想挣你的100万,他们只想挣你和更多想转型的经销商那诱人的30万。

经销商常见的转型方向:

作为器械经销商,在决定转型之前,你最好调整好转型的正确思维,转型的路上,你高估了什么?又低估了什么?思考好了再上路,至少死的姿势不会很难看。

器械经销商转型不转型,其实就是在挣什么钱?(商业思维)和怎么挣钱?(商业模式)这两个问题间权衡,转不转型是经销商老板自己的事情。如何转型也是他自己的事情,但经销商的形态未来肯定会变化和发展,

尾

这是一个光怪陆离的世界,大家在同一个世界,却接收着不同的信息,得出不同的结论,做出不同的决策。有人说,人和人的差别有时候比人和猪的差别还大,因为我们有个光怪陆离的大脑。

未完,待续......

本文2024-09-02 11:08:19发表“医休观点”栏目。

本文链接:https://www.yixiuqixie.com/article/338.html

阅读排行

- 手慢无!10款已上市密网支架·最全参数对比

- 湖北康复项目与医保支付目录

- 新源脑科学完成数千万元Pre-A轮融资,加速脑功能监测与神经调控产品落地

- 合珀生物完成数百万元天使轮融资,加速3D器官模型研发,助力革新药物研发进程

- 国家药监局关于暂停进口、经营和使用韩国杰希思医疗公司Nd:YAG激光治疗仪的公告

- 加速注射笔产能布局,英捷信医疗顺利完成数千万元A轮融资

- 健适医疗完成2500万美元战略融资,进一步增强企业产品研发能力和发展运营模式

- 靠大单品融资超13亿元,这家关节植入物制造商16年只做一个产品

- IVD新品:万孚、万泰、达安基因、东方生物、雅培等

- 基于运动想象范式,搭建独特算法,韶脑科技有望将脑卒中康复周期缩短1/3