医疗巨头销售下滑,怪中国市场疲软?【医休神介说】

看到两则新闻,觉得很有意思:

GE医疗集团表示,由于政府推出的财政刺激计划比预期慢,中国医院客户正在推迟影像设备的新订单。刺激计划的推迟意味着医院将无法收到资金来支付订单,因此他们推迟了新的采购。到2023年,中国市场约占GE医疗业务的14%。

由于经济放缓,抑制了对成像和超声系统的需求,该公司下调了今年的总收入增长预期,预测2024年下半年中国市场的销售仍将疲软。

GE首席执行官Peter Arduini在电话会议上表示,除中国外,GE医疗集团在其所有细分市场的市场份额都在增加。

于此同时,飞利浦公司周一表示,由于应对中国反腐败措施,其第二季度的销售额保持平稳。而在中国市场二季度的销售和订单下降。

飞利浦首席执行官罗伊·雅各布斯在财报电话会议上告诉投资者,反腐败措施影响了交货时间,医院增加了内部审批周期。但这些措施不会影响中国市场长期的“结构性需求”。尽管在中国市场遇到问题,飞利浦的同比订单量增长了9%,这得益于北美市场改善。

国内器械企业出海

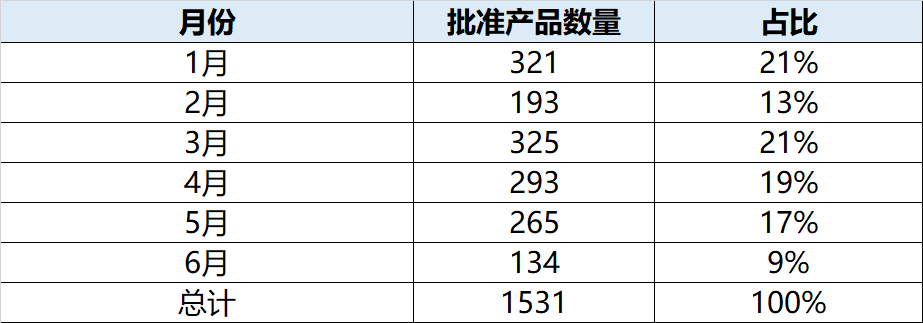

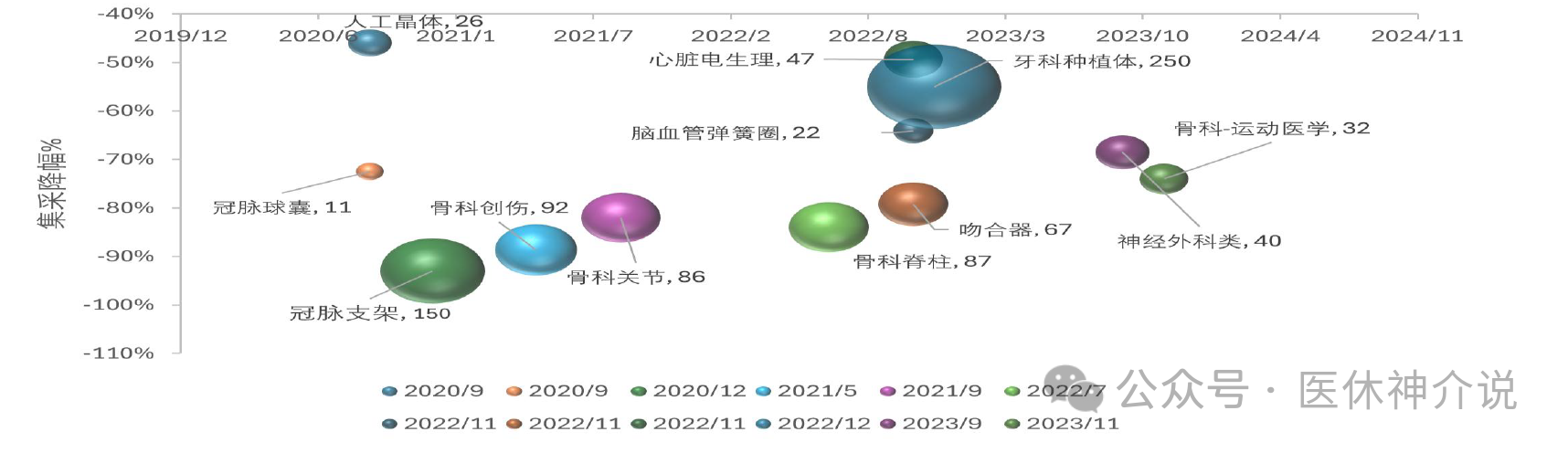

在国内器械企业看来,器械出海是控费之下国产医疗器械的必经之路。首先是集采提质扩围,心脏支架/骨科/电生理等细分领域已完成全国集采。

2020年以来,以“国采+省级联盟”模式为主导的带量采购广泛开展。2022年至今,医疗器械带量采购进入深化阶段,集采持续提质扩围,覆盖到运动医学、神经外科、OK镜、生化和化学发光试剂等细分领域。集采的目的是通过规模化采购降低医疗器械成本,优化资源配置,提高医疗服务质量。

随着集采的深入和扩围,国内医疗器械市场面临较大控费压力。

国内市场之外,寻求出海路径和国际市场的突围显得尤为重要,市场思路从寻找集采免疫品种逐渐转移到寻求国产需求量、渗透率能够提升或者全球市场占有率提升的品种。

*横坐标:集采文件公布时间,纵坐标:集采中标价格降幅,气泡大小为2019年集采前规模,单位亿元。

*横坐标:集采文件公布时间,纵坐标:集采中标价格降幅,气泡大小为2019年集采前规模,单位亿元。

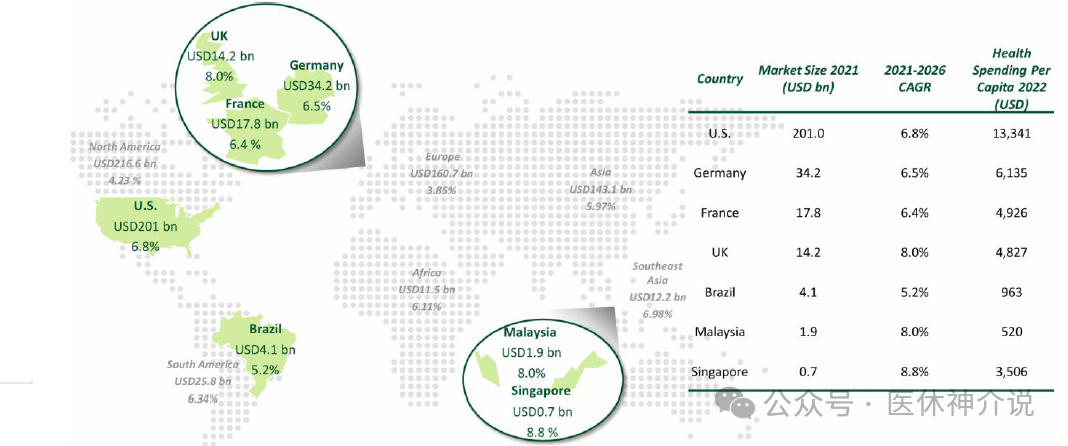

另一方面,全球医疗器械市场规模持续稳定增长。

2016-2021年期间,全球医疗稳健增长,医疗器械行业成长稳定性较高,受经济周期波动相对较小,随着人口老龄化程度的提升,全球医疗器械行业有望保持持续稳健的增长。

全球范围看,2021年全球医疗器械市场规模达到5335亿美元,由于占器械消费份额最大的欧美市场较为成熟,F&S预计2021-2025年全球医疗器械市场规模将保持7%左右的稳健增长,到2025年将达到6999亿美元。

从细分市场规模来看,骨科、眼科、心血管等细分领域海外市场规模较国内呈数倍增长。2019年,全球医疗器械行业按市场规模分,前五大领域分别是IVD、心血管、影像诊断、骨科和眼科,其中心血管、骨科、眼科占比分别为11%、8%和7%,骨科、眼科、心血管等细分领域的市场规模分别是国内的9.2倍、8.4倍、7.1倍。

从市场规模看,全球医疗器械市场主要由美国和欧洲贡献。

全球医疗器械分布来看,美国、欧洲占据全球医疗器械市场绝大部分市场份额,其他亚太市场、拉美市场、中东市场整体占比低,中国医疗器械出口的地区中,欧洲、东南亚、北美洲是主要目的地,南美洲、非洲、中东等新兴市场正展示出潜力。

日本企业出海经验

日本医疗器械企业在80年代医保控费后面临增长压力。日本在80年代前后采取了一系列医疗保险控费措施来应对医疗费用增长。深度老龄化和控费大背景之下,日本的药企和医疗器械企业都开始积极寻求出海突围。

日企依托在精密机械和电子技术方面的优势推出在国际市场得到认可的医疗设备,2000年以后日企加大对欧美医疗器械的收购,如泰尔茂收购Cardinal Health的血管业务,奥林巴斯在全球实现多次收并购来加快出海。日企在供应链上下游占据强大优势,在过去的十余年间,这些龙头公司的海外收入占比仍在持续提升。

图片

*2012-2023年奥林巴斯、泰尔茂、欧姆龙等日企海外收入占比

出海之前看什么?

·首先看市场准入门槛

各国的医疗器械市场准入难度不同,FDA注册准入难度是全球各个国家中最高的,根据产品类别,需要提交510(k)申请/PMA申请;德国是欧洲医疗器械的主要市场之一,符合性评估(MDR)之后突出全流程监管,将风险等级分为四级;其他国家相对较为容易。

中国医疗器械的主要出口国家包括美国、德国、日本、韩国和印度等。进入海外市场后,各国的医疗器械销售体系各有特点,销售渠道基本以直接销售、分销代理和电商为主。深入了解法规、建立销售网络、提供优质售后是出海销售的基本准则。

图片*不同国家医疗器械注册准入要求

·其次看产品类型

1-低值耗材

低值耗材出海最为成熟,低值耗材种类繁多包括一次性医用口罩、手套、注射器、纱布、敷料等产品。

在低值耗材领域,中国具有完备的产业链,丰富的劳动力资源和低廉的生产成本,因此低值耗材出口到欧美、东南亚、非洲等地具有显著竞争优势。相较2022年,2023年上市低值耗材公司的平均海外收入占比从51%上升到53%,出口占比的整体增加得益于较低的成本和更好的供应链。2023年上市公司低值耗材公司毛利率基本都保持在10%以上。

·点评:

低值耗材领域是出海比例最高的板块,生产成本低廉和产业链优势凸出使得中国成为世界工厂。地缘政治风险之下,越来越多的低值耗材企业在海外设厂、建设海外产能以增强和大客户黏性、规避风险。

2-高值耗材

高值耗材技术含量高,各国对于高值耗材的市场准入要求严格且高值耗材知识产权复杂,因此高值耗材相较于低值耗材海外出口难度更大。

2023年上市高值耗材公司的平均海外收入占比达到14%。不同于低值耗材,高值耗材使用由医院医生确定,产品销售需要长期的使用培训以及丰富的临床经验,使得高值耗材出海起步困难。

但高值耗材全球市场规模巨大,中国企业在研发实力、产品质量和售后服务等方面持续精进,有望在全球市场上占据更高的份额。

·点评:

国内工程师红利明显、生产制造成本低廉,随着国产高值耗材的创新突围,在技术上具备核心竞争力的创新产品有望通过高质量临床试验进入欧美市场,此外对于国产产品来说,建立专利壁垒在出海过程中尤为重要。

3-医疗设备

海外医疗设备市场相对成熟,国产部分设备如超声和监护的设备已达到全球顶尖水平。此外,背靠中国强大的制造业基础和产业链优势,国内医疗设备龙头企业的毛利率也显著高于全球龙头。高性价比的医疗设备受到发展中国家喜爱,国产设备大量涌入发展中国家设备市场,2023年医疗设备平均出海占比约30%。

不过高端医疗设备技术依然存在差距,核心零部件的自主化缺失,使得未来医疗设备出口市场存在巨大潜力。

·点评:

国内具有显著的制造业和产业链优势,设备类国产企业的毛利率水平高于国际巨头,研发设计、制造生产和产品售后服务等各个领域中,国产企业正快速发展逐步崛起,未来有望凭借强大的产学研医合作进一步提升技术实力。

结尾

出海是大势所趋,中国医疗器械出海面临机遇与挑战并存的局面,成熟市场之外拓展发展中市场和新兴市场尤为重要。

但中国医疗器械出海面临市场准入、品牌建设、技术壁垒和售后服务等挑战,又有市场需求增长、成本优势、政策支持和技术进步等机遇,针对目标市场制定因地制宜的策略,进行本地化深耕和海外渗透。

本文2024-08-07 11:48:01发表“医休观点”栏目。

本文链接:https://www.yixiuqixie.com/article/231.html

阅读排行

- 手慢无!10款已上市密网支架·最全参数对比

- 新源脑科学完成数千万元Pre-A轮融资,加速脑功能监测与神经调控产品落地

- 合珀生物完成数百万元天使轮融资,加速3D器官模型研发,助力革新药物研发进程

- 国家药监局关于暂停进口、经营和使用韩国杰希思医疗公司Nd:YAG激光治疗仪的公告

- 加速注射笔产能布局,英捷信医疗顺利完成数千万元A轮融资

- 健适医疗完成2500万美元战略融资,进一步增强企业产品研发能力和发展运营模式

- 靠大单品融资超13亿元,这家关节植入物制造商16年只做一个产品

- IVD新品:万孚、万泰、达安基因、东方生物、雅培等

- 广州某院长“被下架”(还未过试用期)

- 基于运动想象范式,搭建独特算法,韶脑科技有望将脑卒中康复周期缩短1/3